Добро пожаловать в мир ответов

Навыки

Навыки

Хотите освоить новый навык, но не знаете с чего начать? От рисования до причесок, кулинарии и даже шалашей из покрывал… Как это все сделать, ищите в этой рубрике.

— Как сделать макет вулкана из пластилина своими руками

Наука

Наука

Если вы ищите ответы на вопросы по математике, физике или химии, то вам сюда. Как правильно вычислить радиус круга, периметр прямоугольника или рассчитать площадь собственной квартиры, все про метрическую систему и прочие расчеты

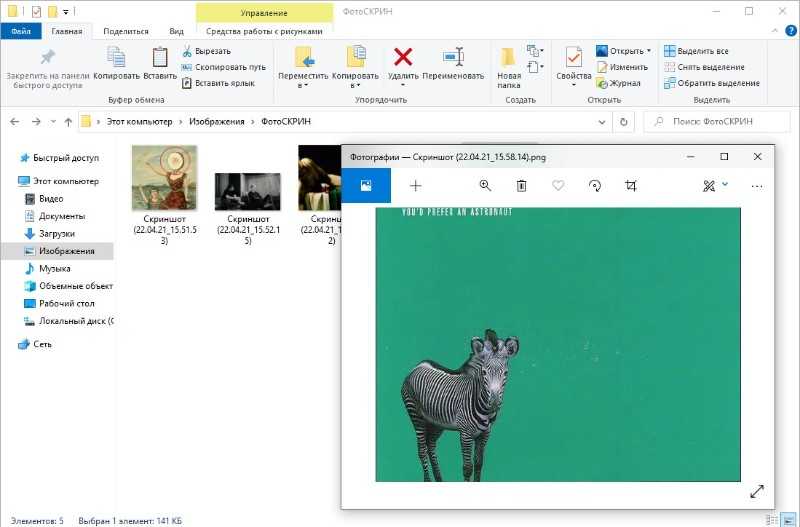

Техника

Техника

Использование технических приспособлений и устройств вызывает у вас вопросы? Здесь вы найдете на них ответы